新希望2024年1月31日接受机构调研时,介绍公司近期情况,回顾2023年公司整体情况,并回答投资者相关问题,最后董事会秘书兰佳作总结致辞,具体情况如下。

一、副总裁兼财务总监陈兴垚介绍公司近期情况

(一)公司整体情况

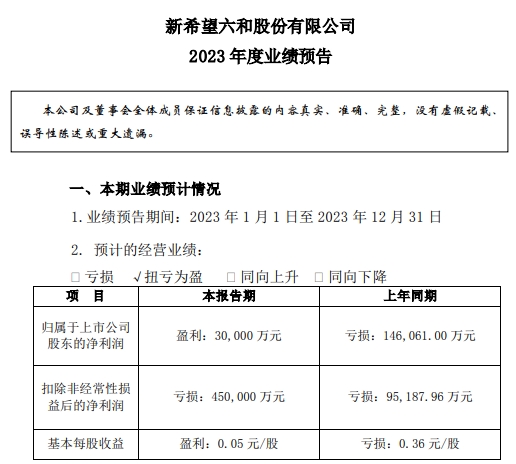

2023 年全年预计归母利润 3 亿左右(民生银行投资收益按照 10 个亿做预计,和 22 年基本持平),Q4 归母净利润 42 个亿。

公司白羽肉禽与食品深加工业务引进战略投资影响归母净利润增加,影响金额约为 51 亿元-52 亿元,本项目属于非经常性损益。

受生猪销售价格下降影响,猪产业亏损是本期扣除非经常性损益后的净利润亏损的主要原因。

白羽肉禽和食品深加工业务在年底出表后,公司将进一步聚焦核心主业,即饲料和猪产业,致力于养殖能力的提升和围绕下游客户提升养殖服务水平。

(二)饲料板块

1、2023 年经营回顾

2023 年全年饲料销量是 2876 万吨,总量比 22 年略有增加,其中外销量2110 多万吨,和 22 年持平。

归母利润在 15 亿左右,同比增长 9%。单吨盈利同比增长 7%。

从分类销量来看,禽料 1522 万吨、猪料 1100 多万吨、水产料170 多万吨、反刍料超过了 50 多万吨。

吨利润增长是 2023 年饲料外销的经营主题。

2023 年禽料外销 1287 万吨,同比略有增长,但禽料吨利润大概同比增长 36%,在 32 元左右。

猪料外销接近 600 万吨,同比基本持平,吨利润同比增长 14%。

水产料外销 170 万吨,同比降 4%,但吨利润同比增长 30%,大概 140 元;

其中普水料外销 111万吨,同比降 7.5%;特水料外销 60 万吨左右,同比增长 3%。

反刍料外销 50万吨,同比增长 2%,吨利润接近 100 元,同比增长 100%。

回顾 2023 年的经营,从策略上讲,公司把猪料作为主要料种,禽料方面稳住规模,提利润,水产和反刍作为利润增长点。

主要完成的工作与取得的成绩包括:

第一,是原料采购加强周转,打强在饲料 BU、大区以及片区和分子公司之间的三级采购机制。

针对地产原料和各个区域有优势的原料,进一步放权到大区、片区及分子公司,对一些大宗原料、进口原料和小料进一步集中采购,交给具有更强专业能力的饲料 BU 总部去做。大幅度提高了原料采购效率,提升了原料的周转率。

第二,随着技术尤其是数字化技术能力提升。

公司做了多区域、多工厂、多配方智能化配方模型,简单说就是针对每个工厂不同的原料、不同的配方结构,可以自动匹配出最优的配方系统来,供营养师、配方师去做参考和选择,实现配方精准运营。

第三,人效的提升带动制造费用及成本同比下降了 4 元/吨。

下半年围绕着市场、养殖结构的变化,公司对组织进行优化调整,成立了 6 个大区,把总部一些专业职能下沉到大区、下沉到分子公司,把优势的管理能力和资源进一步贴近一线,快速响应市场的变化。

第四,海外饲料 23 年创造了销量和利润历史新高,实现两位数增长,销量达到 467 万吨,并且是连续三年量利同增。

猪料、水产料等重点品种都在两位数以上的增长。一些核心区域比如越南、印尼、菲律宾销量都在 8%-10%增长,利润都在 20%以上增长。

2、2024 年经营展望

在饲料业务上,以猪料核心业务,肉禽料、普水料为重点业务,蛋禽料、特水料、反刍料为增长业务,其他区域特色料种,如鹅料、狐貉料作为

区域量利的补充。

2024 年的经营策略,总体要成本领先,有的区域特点不一样,还需要加强效率周转和运营,总之是在保证质量的前提下做到极致的成本,各料种在各区域具体经营。国内饲料销量增长 10%,利润增长 20%多。

国外饲料会持续坚持国外目前优秀做法,基于当地市场打造核心的产品竞争力,坚决提高效率和投入产出比,降低运营成本,在核心区域进一步布局,提升核心区域的竞争力,国外销量和利润在增长目标在 10%左右。此外还要继续做好组织保障、人效提升,增强采购、技术、营销等能力,以及重点公司的扭亏。最终实现饲料业务总销量突破 3000 万吨。

(三)养猪产业

1、2023 年经营回顾

2023 年全年生猪销量 1768 万头(其中仔猪 10%左右),同比增长 20%。四季度出栏 462 万头,同比基本持平。

运营场线出栏的肥猪成本逐季度下降,从一季度 17.4 元/kg 下降到四季度的接近 15.8 元/kg,下降了 1.6 元/公斤,与优秀同行的差距在缩小。

其中中南纵队 12 月成本已降到 14.6-14.7 元/kg。

首先,一些核心生产指标的优化支撑了肥猪成本的下降。

例如在父母代环节,断奶成本从一季度 440 多元/头降到四季度的不到 340 元/头,降低了100 元/头,这对 24 年的苗种成本下降也带来了保障。分娩率 Q4 达到 84%,较 Q1 有 8 个百分点的提升。窝断 Q4 在 10.7 头左右,较 Q1 增加了 0.7 头。PSY 四季度 25 左右,较年初提升了 3 头。

在育肥环节,育肥成活率从一季度86%增加至四季度的 92%,这也对料肉比和饲料成本的下降带来帮助。料比 Q4不到 2.7,较年初下降了 0.2。

其次,公司加强了祖代猪群以及后备猪群管理,成立了专门的祖代线专项小组,统筹相应的生产管理以及培训。

对后备猪群由专业的人去做饲养和健康的管理,带动转固日龄从一季度 254 天下降至四季度 238 天,缩短了 16天,部分优秀场线已经做到 210 多天的转固日龄(在后备阶段,转固前每天仅料、工、费这些直接成本大约在 20 多元,缩短 16 天相当于降低 300 多元的转固成本)。转固成本一季度在 4880 元左右,12 月份转固成本降到 2700多元,公司最优秀的中南纵队 12 月份转固成本已经到 2500 元以下,基本达到了行业的优秀水平。同时,公司还做了统一的回交池管理,便于快速针对疫情冲击的场线做相应的支持和处置工作。今年也加大了公猪管理,使公猪使用效率提升了 44%。

再次,在补齐区域短板方面,内部效率成本差异缩小。

如华北、东北纵队,转固成本原来非常高,年初都在 5000 左右,但 12 月都降到 3000 元以内;断奶成本年初在 450-500 左右,年底都降到 350 元/头左右。

最后,在团队管理方面,下半年公司人员流失率降到 1%以内,人均效率提升 2%。

2、2024 年经营展望:

猪产业的核心思路还是提质量,控成本,稳规模,调结构。在一些高成本区域或者条件较差区域公司会主动去调减部分产能,调减好的区域会适度增加一部分产能。公司在当前阶段会保证适度稳定规模,等到能力越来越强,并且一些产能完成改造升级后,公司也会逐步提高闲置产能的利用率,今年会优先在育肥端加大自育肥投放比例。

总之,就是以成本最低,最大幅度减亏,或者说盈利更大为主要目标。

此外,公司还会对现有猪场做一定的改造升级,去适应疫情相对多发的外部形势;利用互联网、数字化等进一步提升我们的养殖水平;以及加强风控管理,严防徇私舞弊,树立组织正气。

二、问答交流环节

Q1:四季度各业务板块的归母净利拆分?

A:四季度饲料大概 4 个亿左右,猪产业大概 10 个亿左右亏损,禽减亏,食品端几千万利润。总部费用和一些杂项损益,以及白羽肉禽和食品的

交易,加起来大概在接近 50 亿的利润,民生银行按照 1 亿的亏损预计。

如果不算这些投资收益,总部费用及杂项费用大概是 4.8 亿,这其中职工薪酬约占 1 亿,总部承担的财务费用 2.5 亿,另外还有股权激励费用 4500 万左右。

Q2:四季度肥猪成本拆分来看,各项目大概是什么情况?

A:苗种成本大概是 3.7 元,饲料 8.2 元,兽药 0.35 元左右,死淘成本在 0.4 元左右,代养费用接近 1 元,农业制造费用大概也在 1 块钱,代养费1.2 元。

Q3:现在仔猪断奶成本是多少?

A:四季度是 330 多元。

Q4:现在母猪账面价值呢?是否会体现在后续断奶成本的下降里?

A:现在是 3800 元/头,9 月底大概是 4200 元左右,年初是 4700 多,整体下降了 900 多块钱。生产性生物资产净值年末比年初下降了有 30%左右。

最终净值的下降会体现在断奶成本里面。但断奶成本的下降还有其他方面的贡献:比如对妊娠母猪的饲喂管理,过去断奶成本里面的饲料成本基本是 150-160 元/头,现在基本降到 130 元/头左右。而饲料成本下降除了优化配方,也得益于养殖能力的提升,对于后备猪群、妊娠猪群、以及怀孕猪群饲养管理进一步节省了饲料使用。怀孕猪群过去平均要喂 2.4 公斤/天,随着能力的提升和不断的试验,现在一些优秀的场线和战区能做到 2.1 公斤/天,平均水平是喂 2.2 公斤/天,按照 3400-3500 元/吨的平均饲料价格,每天大概是 0.7 元左右的费用节约,而一头母猪怀孕期大概是 114 天,就能节约 80元左右,算到每头断奶仔猪上就能帮助降低 8 元左右的成本。

Q5:四季度对猪只有减值吗?

A:做了一部分计提,也都包含在-10 个亿的养猪归母利润里。

Q6:24 年养猪成本目标?

A:24 年平均的育肥成本目标为 15.5 元/kg,因为 23 年全年平均的肥猪成本是 16.7 元/kg,相当于下降了 1.2 元/kg。同时希望 24 年年底全面进入到 15 块以内的育肥成本。

Q7:成本下降多少是饲料贡献?

A:23 年饲料成本 Q4 比 Q1 降了 1 元/kg 左右,饲料原料下降的影响是0.15 元/kg 左右,核心还是育肥成活率等生产指标大幅度提升,其次是营养模式的变化以及相应费用的控制带来的。24 年原料价格预计会进一步下降,对降低养殖成本肯定是利好,但更重要的还是做好生产管理,包括种猪端的生产力,育肥端的成活率和正品率。

Q8:闲置产能的优化处理近期是怎么样的情况?

A:第一还是从我们内部效率的提升着手,特别在自育肥这方面,有些区域会在 24 年全面提高自育肥占比,像中南自育肥成本比放养成本低,所以我们在这些地区会提高自育肥场的产能利用率。

第二,公司在 23 年下半年退了23 个租赁场,和上半年基本持平,尽管这会给下半年造成 5000 多万的损失,但也意味着 24 年就不会有这一部分损失了。

第三是资产的合作与联合开发,也一直有专门的小组在接洽,当前去产能的趋势和周期反转的预期也有助于一些合作的达成,后续具体进度还是要等专门的公告。

Q9:闲置产能费用这块对成本的影响,四季度看下来大概是什么水平?

A:这块把整个种猪淘汰、闲置产能加起来,大概是在 1.5 元左右。

Q10:能繁数量跟后备数量大概什么水平?

A:23 年 12 月底能繁在 80 万头左右,后备接近 50 万头。

Q11:24 年上半年在必须偿付的贷款上有压力吗?

A:贷款从各大银行来看比较稳定,而且部分股份制银行在公司授信上面还有所增加。到期流动贷款、票据和一年内到期借款都是能够保持适当稳定的状态。但有一部分项目贷款,随着项目到期完结,会存在一定的缩额,上半年大概有 10 多亿的项目贷在会到期。

Q12:24 年公司的预计资本开支是多少?

A:24 年应该在 20 亿左右。首先是收尾工程持续去收尾。第二是一些猪场改造升级,比如针对种猪场、育肥猪,在一些疫情高发区域都会进行通风系统等方面的改造,有助于提升养殖成绩。另外是一些智能化和数字化、物联网方面的投入,例如料塔称重、电子耳标等等。

Q13:目前定增目前进度怎么样?

A:公司的定增基本上按照既定程序走,会在开完董事会、股东会之后再做向交易所申报的一些准备工作。

Q14:非经常性损益盈利的几个主要来源?

A:核心还是白羽肉禽和食品深加工业务的股权转让带来的。白羽肉禽整体估值接近 53 亿,净资产接近 16 亿,食品深加工整体估值接近 23 亿,净资产接近 7 亿,用整体估值减去净资产基本就是交易产生的收益。

其他的还有一些政府补贴、金融产品交易等等,这些都是几千万量级的。

三、董事会秘书兰佳总结致辞

2023 年整体行业都是很艰难的,公司按年初的战略部署,对相关产业布局做出了调整,饲料业务保持了良好的利润增长,养猪业务在成本上也取得了比较明显的改善。过去已经实现的改善,例如通过后备母猪的管理提升降低了母猪净值,以及断奶仔猪成本的下降,都会对 2024 年养猪成本的进一步下降起到重要作用,尤其是在 2-3 季度后会更明显一些。

总的来说,公司整体战略调整和经营改善都取得了很好的结果,为后续的经营发展、业绩反弹打下坚实基础。非常感谢大家在过去艰难时期对公司的关心与支持,值此新春佳节来临之际,也祝大家新春快乐,新的一年龙马精神。

来源:企业公告

☞ 正邦科技:预计2023年净利80亿元-100亿元,扭亏为盈,扣非亏损50亿元-70亿元,其中生猪亏损30亿元-40亿元

☞ 18家上市猪企2023年12月及年度生猪销售业绩和生产指标PK