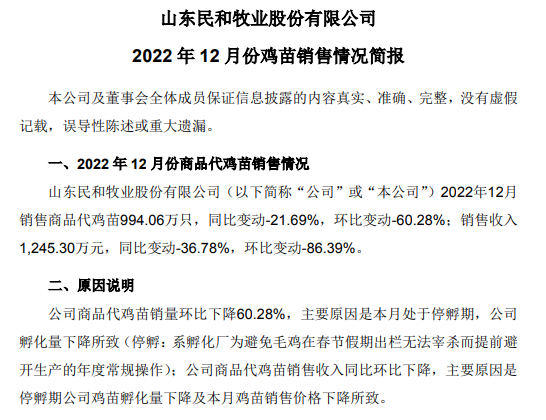

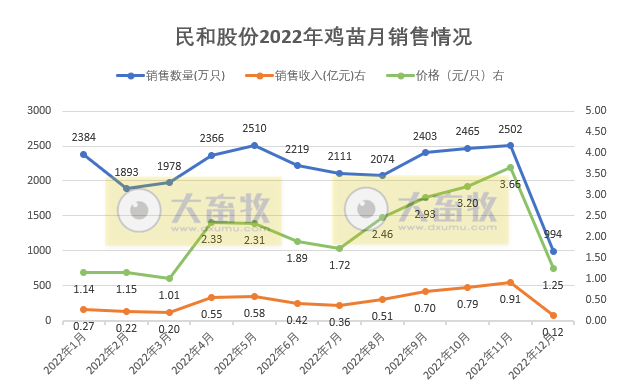

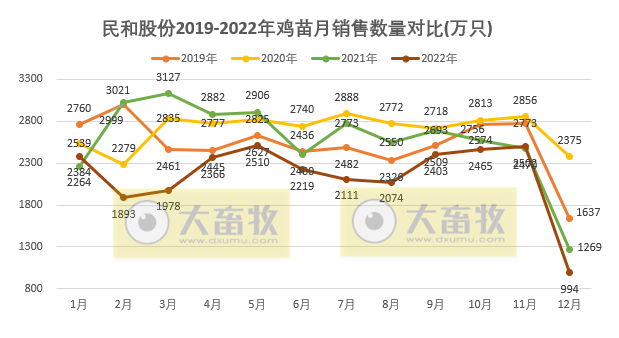

大畜牧综合,近日,民和股份披露2022年12月商品代鸡苗销售情况,公司2022年12月销售商品代鸡苗994.06万只,环比减少60.28%,同比减少21.69%,自2019年以来,单月销量最低,且首次跌破1000只;

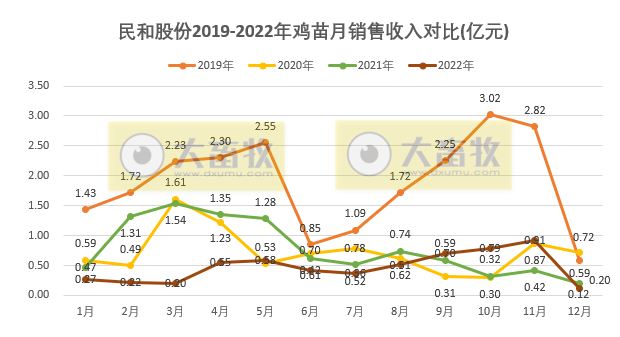

销售收入0.12亿元,环比减少86.39%,同比减少36.78%,自2019年以来,单月收入创新低;

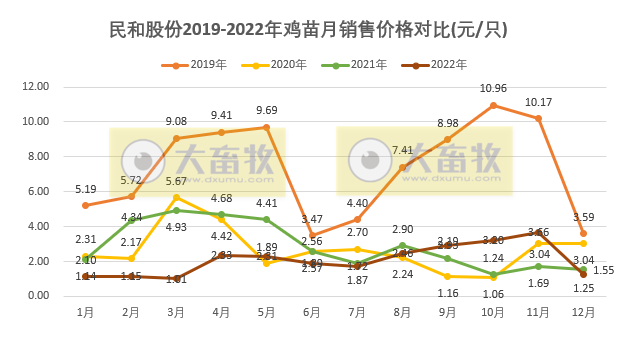

经计算得出,2022年12月商品代鸡苗销售均价为1.25元/只,环比下降65.73%,同比下降19.27%,近9个月最低价。

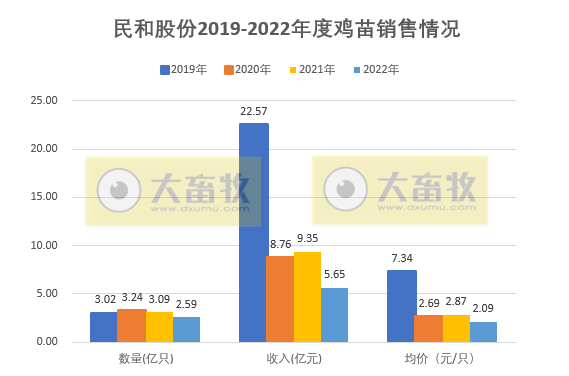

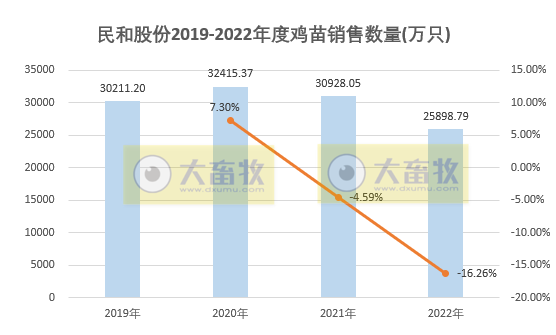

2022年1-12月,公司累计销售商品代鸡苗数量为2.59亿只,同比减少16.26%,近4年最低销量,且跌破3亿只;

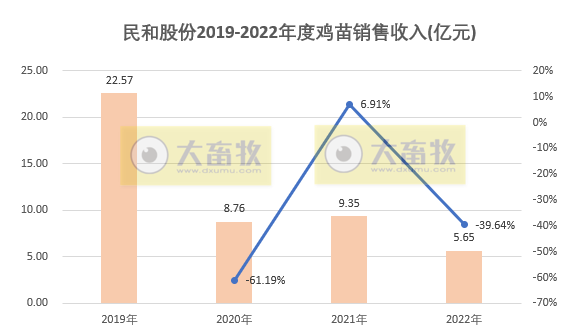

累计销售收入为5.65亿元,同比减少39.64%,近4年最低收入。

同时,民和股份表示,公司商品代鸡苗销量环比下降60.28%,主要原因是本月处于停孵期,公司孵化量下降所致(停孵:系孵化厂为避免毛鸡在春节假期出栏无法宰杀而提前避开生产的年度常规操作);公司商品代鸡苗销售收入同比环比下降,主要原因是停孵期公司鸡苗孵化量下降及本月鸡苗销售价格下降所致。

2022年各季度鸡苗销售情况

2019-2022年各月鸡苗销售情况对比

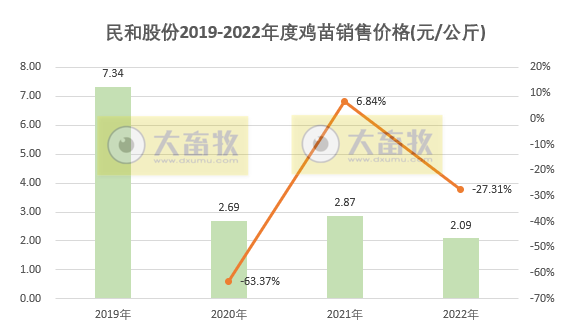

2019-2022年度鸡苗销售情况同比

民和股份在近日机构调研时介绍目前经营情况,公司目前还是以鸡苗为主,生食屠宰和商品鸡的养殖暂时不再扩产,近期会把熟食作为重点发展方向。

养殖方面

公司目前父母代存栏量在320万套左右,与 2021年基本持平。

2022年行情不太好,鸡苗产量低于前年。

成本上涨主要原因是玉米和豆粕等原料价格上涨。

当前父母代种鸡价格的上涨对后续鸡苗成本有一定影响。从 2022年 5 月份开始到现在,引种处于相对低迷的状态,所以未来一段时间鸡苗缺口已经形成。

从行业引种和繁殖时间来看,估计 2023 年 2 季度末或 3 季度初,商品代鸡苗缺口将逐步扩大,预计鸡苗价格会有较好的走势。

2022年11 月以来,父母代价格一路上涨,未来只要缺祖代鸡,父母代鸡价格就会上涨。

目前来看,有的父母代报价 70 多甚至更高。如果这批鸡持续高价,还是可能造成鸡苗成本的上涨。

2022年5月份开始引种短缺,26 周产开始产蛋再加上 3 周孵化期产生第一批父母代,父母代经过 26 周生长产蛋和 3 周孵化生产出第一批商品鸡,共计 60 周左右才会出现商品苗供给减少,而且这只是增量的减少,不是整个供应量的减少,预计2023年5月份增量会慢慢的减少,届时鸡苗供应量的拐点才会到来。

现在引种虽处于短缺状态,但鸡苗供应量不缺,这是因为生产周期很长。

正常情况下屠宰场在正月初九、初十开工,如果行情不好,有可能延迟到正月十五。

这段时间对应的鸡苗不会特别好,一是市场量小,二是不具备规模性。正常情景下价格处于较低态势。

疫情加剧了大家的担忧情绪,导致人员流动减少,预计 3 月份之前肉类消费不会高涨,下半年消费会逐渐恢复,如果此时鸡苗和肉类供应量处于较低水平,未来价格会比较可观。

公司父母代品种主要是罗斯和 AA。

行业内扩产系数一套祖代鸡引进来可以扩产约 50 套父母代苗,一套父母代差不多扩产 140-145 只商品代苗。

公司目前父母代存栏 320 万套左右,定增的 80 万套种鸡现在有 10 万套已经入鸡舍开始饲养,随着建设进度展开2023 年将陆续增加饲养量。计划在 2023 年建设完工,预计2023 年能新增部分商品代鸡苗产能,2024 年能够满产。

公司父母代目前没有换羽。

换羽有几个影响因素,一是必须有空的笼位。如果这批鸡要换羽,就要找空笼位,但是规模化养殖场强制换羽的难度比较大,除非有空的笼位或者去外面租。

二是换羽的价格。换羽的优势在于时间短,如果鸡苗价格很高而父母代鸡采购周期很长,换羽是很好的选择。

但是现在不具备换羽的条件,我们不会考虑换羽。

2023 年的鸡苗出货目标是恢复至 3.2-3.5 亿羽。

屠宰和熟食业务

屠宰量没有大的变化,2022年商品鸡出栏量在3000万只左右,鸡肉生食产量大概在7万吨。

与以往年份相比,公司2022年增加 2个熟食工厂,每个工厂设计规模为 3 万吨,每个工厂四条线,现在每个工厂已引进了两条线,总共生产产能在 3 万吨左右。

如果后续生食销售达到预期,公司会再把每个厂剩余两条线利用起来,预计熟食规模合计可以达到 6 万吨。

公司的两个熟食工厂设置在潍坊和蓬莱,在 2022 年初投产,生产的熟练度在逐渐提高。

公司 2021 年做的定增项目中有一个 80 万套的扩产项目已经开始投入使用,但并没有满产,计划在 2023 年建设完工,预计 2023 年能新增部分商品代鸡苗产能,2024 年能够满产。

公司在临沂新增了一个孵化厂,2022 年年底开始动工,预计 2023 年能建成,与种鸡新增产能相匹配,在产能增加以后能实现孵化能力的扩张。

公司鸡肉业务有两块,一是生食,主要客户是双汇、金锣,这些企业用我们的产品去做腌制类产品。还有一些经销商和批发商、零售商。这些客户以工业原料为主,生产加工类产品。

二是熟食,以 C 端为主,由于现在产能刚刚开始生产,还没有拉满。公司现在也在开发一些新客户,未来 C 端是公司发展重点,B 端主要是工厂化客户,主要是提供原料。

熟食业务公司是从 2022 年 5 月份才开始做电商的,在电商业务销售费用投入会相对比较大,但目前还不会大规模投入,会稳步进行。熟食业务的毛利可观,但电商前期渠道建设和投入比较多。

公司 2022 年在杭州成立电商销售团队,这段时间一直在扩展熟食的线上销售,在天猫和抖音都有店铺,抖音有 6 个直播间,线上销售势头比较可观。

来源:大畜牧综合企业公告,仅供参考。