一、白羽鸡产业链

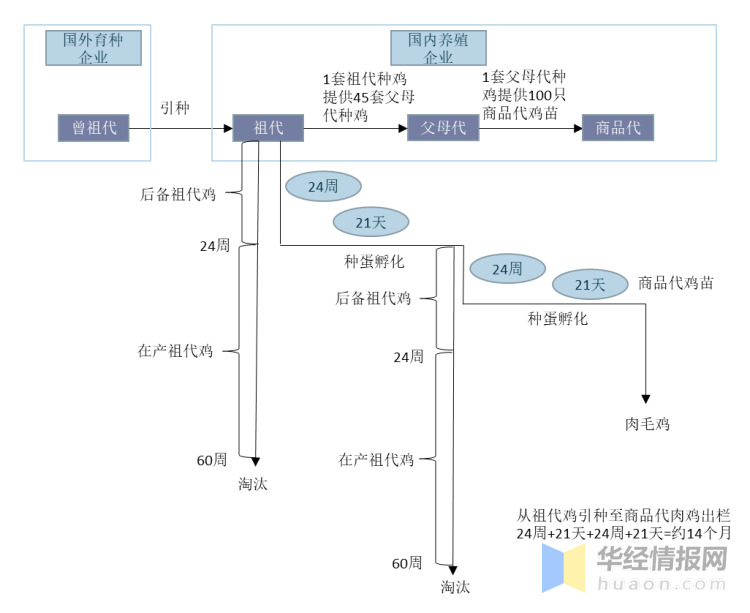

白羽肉鸡产业链自上而下分别为曾祖代种鸡、祖代种鸡、父母代种鸡、商品代肉鸡。从祖代种鸡苗到商品代肉鸡出栏需要约14个月:上游自国外引种祖代种鸡苗,24周后进入产蛋期(产蛋期为25-60周),种蛋经21天出雏,即父母代种鸡苗。中游为父母代种鸡场向祖代种鸡场采购父母代鸡苗,经24周育雏后进入产蛋期(25-60周),种蛋再经21天出雏,即为商品代鸡苗。下游商品代肉鸡养殖场,采购商品代鸡苗后经42天左右即可育成商品代肉鸡出栏。因而祖代种鸡引种至商品代肉鸡出栏时间约14个月(24周+3周+24周+3周+6周=60周)。其中,祖代种鸡引种至父母代鸡苗出栏约半年,父母代鸡苗引进至商品代鸡苗出栏约半年,商品代鸡苗育成约42天。

白羽肉鸡产业链生长时间与扩繁比例

数据来源:华经产业研究院整理

二、祖代白羽肉鸡现状

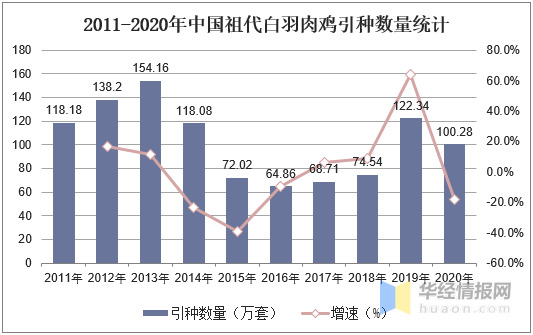

2014年11月起,美国高致病性禽流感疫情爆发,我国随即对美国采取封关措施,转而从法国引种。2015年末,法国禽流感疫情爆发,11月我国对法国采取封关(至2019年3月取消封关)。2015-2018年四年间,我国祖代白羽肉鸡引种量均低于80万套。2019年我国白羽肉鸡引种数量恢复到122.34万套,到2020年我国白羽肉鸡引种数量为100.28万套,另有强制换羽18.75万套。

数据来源:中国畜牧业协会,华经产业研究院整理

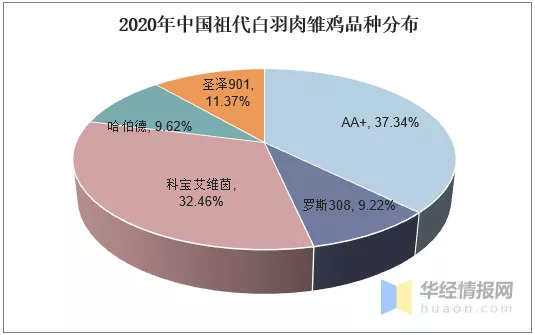

中国白羽肉鸡种类可分为AA+、罗斯、哈伯德、科宝艾维茵和圣泽901。综合分析来看,AA仍为白羽肉鸡的“第一品种”,市场占比为37.34%,趋于下降,;罗斯市场占比为9.22%,占比也在减少;科宝艾维茵是我国第一个具有自主知识产权的品种,投入使用且更新数量扩大,2020年市场占比以及达到32.46%。

数据来源:中国畜牧业协会,华经产业研究院整理

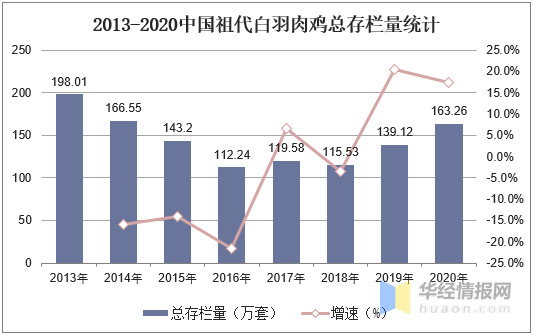

2018-2020年中国祖代白羽肉鸡总存栏量逐渐回升,到2020年中国祖代白羽肉鸡总存栏量回升至163.26万套,同比上升17.4%。

数据来源:中国畜牧业协会,华经产业研究院整理

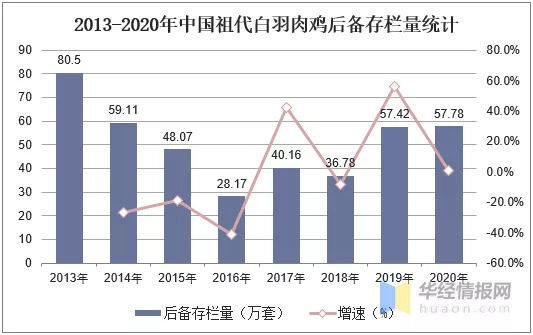

2019年中国祖代白羽肉鸡后备存栏量为57.42万套,2020年中祖代白羽肉鸡后备存栏量为57.78万套,与2019年基本一致。

数据来源:中国畜牧业协会,华经产业研究院整理

2019年中国祖代白羽肉鸡在产存栏量为81.7万套,2020年中国祖代白羽肉鸡在产存栏量为105.48万套,相对于2019年上升了29.1%。

数据来源:中国畜牧业协会,华经产业研究院整理

三、父母代白羽肉鸡现状

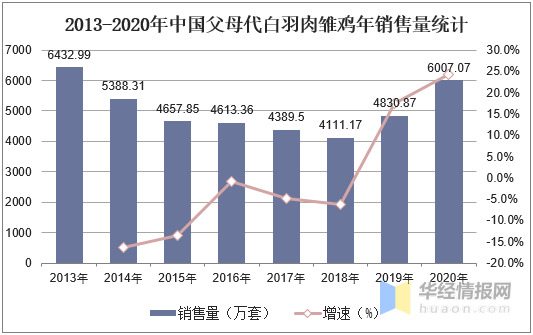

对于白羽肉鸡产业链而言,父母代白羽肉雏鸡的销售量是值得关注的主要指标之一。2013-2017年,由于内在和外在的调整,需要将父母代白羽肉鸡过剩产能逐渐清出,因此2013-2017年中国父母代白羽肉雏鸡销售量逐渐下降。2018和2019年产能处于低位,加上偶然发生的非洲猪瘟的影响,促使白羽肉鸡产业链获得了历史最好的行情,2020年白羽肉雏鸡销售量达到6007.07万套,同比上升24.3%。

数据来源:中国畜牧业协会,华经产业研究院整理

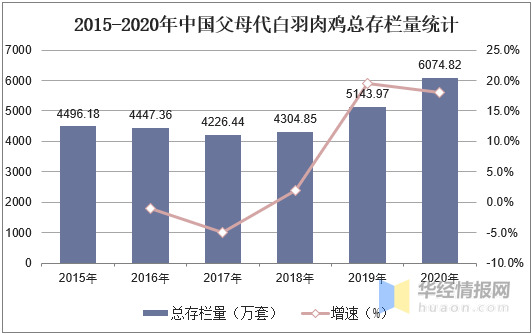

2017-2020年中国父母代白羽肉总存栏量不断上升,到2020年中国父母代白羽肉鸡总存栏量为6074.82万套,同比上升18.1%。

数据来源:中国畜牧业协会,华经产业研究院整理

相关报告:华经产业研究院发布的《2021-2026年中国白羽肉鸡行业市场供需格局及行业前景展望报告》

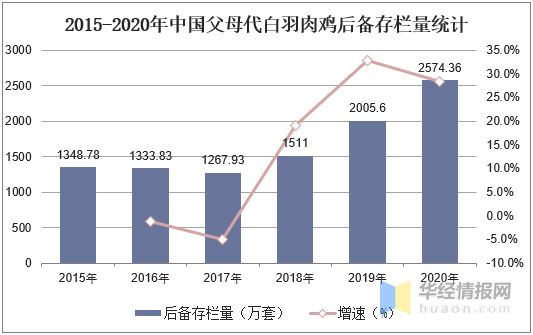

2017-2020年中国父母代白羽肉鸡后备存栏量也在逐年上升,2019年中国父母代白羽肉鸡后备存栏量为2005.6万套,到2020年中国父母代白羽肉鸡后备存栏量上升至2574.36万套,同比上升28.4%。

数据来源:中国畜牧业协会,华经产业研究院整理

2019年中国父母代白羽肉鸡在产存栏量为3138.37万套,到2020年中国父母代白羽肉鸡在产存栏量上升至3499.95万套,同比上升11.5%。

数据来源:中国畜牧业协会,华经产业研究院整理

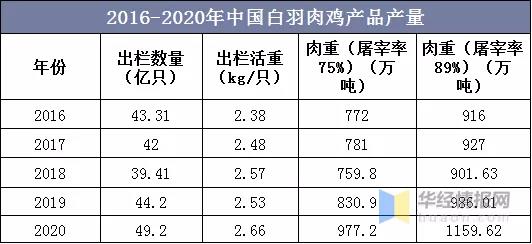

四、白羽肉鸡产品产量

2020年中国白羽肉鸡出栏量为49.2亿只,出栏活重2.66千克/只,肉重(屠宰率75%)977.2万吨,肉重(屠宰率89%)1159.62万吨。

数据来源:中国畜牧业协会,华经产业研究院整理

五、白羽肉鸡面临的风险

1、社会雏鸡风险

雏鸡的特征是不能库存、没有其他使用价值、市场局限性强、有明显的季节性需求;基于雏鸡的特征,当雏鸡供不应求或供大于求时,必然导致价格大幅度上升或下降,上升到吃掉产业链大部分利润,下降到一钱不值。

2、社会毛鸡风险

社会毛鸡的特征是购买雏鸡的成本不被毛鸡市场认可,高雏价就是高风险,低雏价就是低风险;供不应求时在与屠宰场的博弈中稍有优势,“供大于求”时常常被多宰一刀;几乎每年都会出现一两次髙雏价、低毛鸡价,又被压价的情况。

3、“变色龙”屠宰场风险

“变色龙”屠宰场既有合同鸡也有社会鸡,特征是保底、报价、外收灵活多变,药残风险日益加大是最大的风险,与农户的合同在价格波动很大时没有任何约束力,产品在新兴肉鸡市场没有竞争力甚至就不被认可,食品安全风险较高。

4、“独眼龙”屠宰场风险

“独眼龙”屠宰场完全收社会鸡,鸡肉市场渠道逐年变少,农贸批发市场依然是主要渠道,但同样的销售渠道、销售数量逐年萎缩;食品安全风险巨大。

5、大龙风险

大龙的特征是独享肉鸡高价值市场和新兴鸡肉市场;产业链各环节管理结果自我承担是大龙的主要风险之一;盲目产能扩张,释放产能时遭遇行业低谷可能导致企业倒闭。

六、白羽肉鸡行业发展前景

白羽肉鸡在节粮、成本、环境代价、营养、安全、方便等方面有着巨大的比较优势;随着我国中西式快餐连锁、外卖送餐、机构餐厅,休闲餐厅及新零售等新兴业态的快速发展;新冠肺炎疫情后对农贸市场、家庭厨房带来的新变化;预计3年左右国内需求量将达到年75亿只以上,10年之内需求量将超过100亿只,即使这样也仅仅达到世界人均消费量水平,还远远没有触及天花板,未来白羽肉鸡行业还有巨大的发展前景。

(转载本文只为传递更多信息,并不表示本公众号认可文中作者的观点)

来源:中国畜牧业协会禽业分会,如有侵权,请留言联系删除。